从整体影响来看,《征求意见稿》将引导银行体系加强流动性管理、降低期限错配、降低同业融资依赖、提升资产流动性。对资产管理业务的影响主要集中在流动性管理、同业理财发行与投资、债券投资三个层面。

一、流动性管理将配置更多长期同业存单

新增流动性匹配率指标,重存贷,抑同业。流动性匹配率是加权资金来源与加权资金运用的比值,根据征求意见稿中的《流动性匹配率项目表》,对传统存贷款业务以及同业业务分别赋予了不同的折算率,资金来源项下折算率越高,对流动性覆盖率越强;资金运用项下折算率越低,对流动性资金覆盖的要求就越低。

在资金来源项下,不同期限下存款的折算率明显高于同业融入资金来源;在资金运用项下,不同期限贷款的折算率也明显低于同业资产或投资。

银行为了达标,会相应调整资产负债结构,提高传统存贷业务的占比,对于一般性存款等稳定性负债的需求加大,从而缩小表外理财融资负债需求,各家银行对存款的争夺将会更加激烈。同业业务的期限结构会面临调整,加大同业负债和同业存单的久期。

流动性匹配率是所有商业银行都需要达标的监管指标,中小银行中同业业务占比较高的银行,资产负债结构调整压力相对会更大。资产管理业务流动性管理中将提高同业存单配置比例,明显延长同业融资期限,预计将扩大金融机构三个月以上期限同业存单发行需求。

二、新规抑制同业投资,同业理财继续承压

《征求意见稿》对银行资产管理业务中同业理财业务影响较大,将驱使银行进一步削减短期同业理财融资行为。

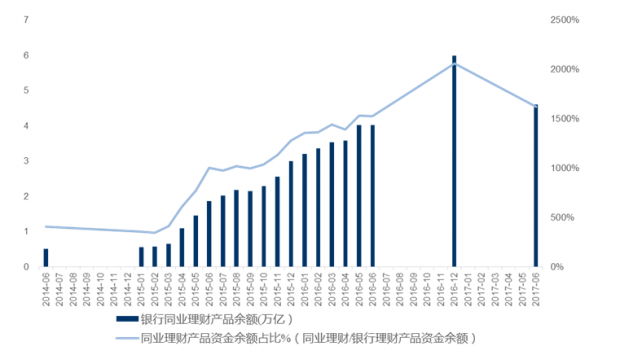

从图1中可以看出银行同业理财产品余额自2016年12月以来逐渐呈下滑趋势,截止到2017年6月同业理财余额4.61万亿,占比16.24%。

结合人民银行2017年11月《规范金融机构资产管理业务的指导意见(征求意见稿)》,各商业银行理财业务将进一步转型,同业理财产品资金余额占比将进一步降低。

根据银监会127号文:金融机构按照实质重于形式原则,根据所投资基础资产性质,准确计量风险并计提相应资本与拨备。

理财资金投向的穿透式监管日益趋严,表内资金购买同业理财需要真实计提风险资本。

此次,《征求意见稿》中三个指标的计算与风险资本计提均有显著关联,在2019年6月30日《资管新规》落实之前,各行购买同业理财将偏好于可以节约净资本的同业理财产品。

对发行方来说,由于投资方有可能要求发行方承诺投资于风险权重较小的资产,偏好于长期限同业理财资产。

因此,各行在《资管新规》与《征求意见稿》双重压力下商业银行将继续调整理财产品结构、期限与资产配置形式,做好理财业务的资产负债管理与久期匹配。

三、新规鼓励配置高流动性债券资产

当前理财资金投资中债券投资占比较大,流动性匹配率指标覆盖全部银行,对银行资管业务同样存在较大影响。

在该指标的分母:银行资金运用层面,此次《征求意见稿》结合《资管新规》共同解读可以发现,11月《资管新规》将债券投资从期限错配中删除,表明监管层对于债券投资持有肯定态度,债券投资(最为鼓励),且短期限比长期限要好。

所以,债券做为最高流动性、随时可变现的投资,有可能实行豁免、不纳入分母,因此债券投资对符合流动性匹配率是最为有利的。

总之,在十九大后提出全面开放金融业时代,市场机制将占据主导地位,中国商业银行的竞争力亟待加强,资产管理业务在严监管、防风险的背景下也将面临较大严力,民营银行、互联网金融的不断发展还会影响到商业银行的资金来源,将导致商业银行客户流失,资金来源萎缩。

在日趋严峻激烈的金融竞争态势下,各商业银行资产管理业务亟需按照银监会2017年12月6日《银行流动性风险管理办法征求意见》与《资管新规》要求,科学流动性风险干预机制,从而能够做到从源头上监测流动性风险,进而及时化解风险,保证商业银行理财业务的正常流动性和稳健运营。

(微信订阅号:李虹含,ID:yingtonghuo518,邮箱:)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号