一、房价缓步下跌,风险越来越近

你有没有意识到房价开始下跌了?

你有没感觉到你的房贷批复越来越慢了?

你有没有看到路边的烂尾楼、空大厦、鬼城越来越多?

你有没有想听到新闻里越来越多的房地产企业没钱盖房子?

你有没有看到连王首富和万科这样的大房企都开始缺钱,没办法继续扩张布局了?

我们还记得2008年美国次贷危机的导火索来自于哪里。

——没错:就是房地产业,来自于房地抵押贷款,来自于金融机构的房贷。

导火索回顾:

房利美、房地美,美国两家最大的个人房地产贷款提供商,同样,他们也是金融机构。2008年,由于个人住房抵押贷款大量违约,导致了房利美与房地美高达到3.2万亿住房抵押债券违约,这些债券占到美国流通债券总值的20%,其中还包括中国投资的3200亿美元债券。

两家公司倒闭之后,形成了“多米诺骨牌”效应,接二连三的金融机构、大牌银行相继倒闭。

包括投资于这两家公司发行债券的机构,还有两家公司承销的房地产抵押贷款债券,同样也波及到了个人投资者。

诸多个人贷款用户违约,断供,放弃房屋,个人破产剧增、企业倒闭、人民失业,恶性循环不断。

类比于中国的情况来看,情况似乎有相似之处。截止到2017年末,中国金融业附加值对GDP的占比为7.95%,尽管比重相比去年同期下降0.4个百分点。

但该比重仍然超过美国、日本等多数发达国家,这个比例与美国次贷危机前金融业附加值占美国当年GDP的比例基本一致。

换言之,中国当前的金融业附加值占GDP的比重超过了多数以金融业作为主业的发达国家(如新家坡、美国等),也超过了其作为发展中国家可以承受的风险水平,中国银行业作为中国金融体系的最重要组成部分,其金融稳定与安全关乎整个国度的经济与金融安全,而银行业中最重要的贷款就是房地产行业贷款。

从数据上看,截止到2017年上半年,看国商业银行涉房贷款总规模约43.3万亿元,占各项贷款余额37.8%,占银行总资产25.5%。

其中,个人住房贷款20.1万亿,房地产开发贷款7.8万亿,其他房地产贷款1.8万亿,以房地产作为抵押物的其他贷款13.6万亿。

一旦房价出现大规模下跌,接近四成的银行贷款都可能受到关联影响。

自2016年以来,强监管、大高压的金融防风险态势不断蔓延,所有智囊都意识到:中国的经济近乎被房地产绑架,最典型的就是银行与房企的绑定。

供给侧结构性改革与经济发展、金融脱虚向实中的重要环节就是要撕开这一绑定,让银行资金更多的服务于中小微企业、服务于实体经济,而非房地产。

那么中国,是否也到了这样一个关键的“明斯基”时刻?会不会出现一个类似于美国房利美、房地美的金融机构,忽然之间,轰然倒闭,成为中国金融体系的黑天鹅。

我们不得不防。

2018年中国人民银行工作会议2月5日至6日上午在北京召开,其中提出要加强房地产金融宏观审慎管理。宏观审慎是什么,其实就是从更大的层面和维度去维持房地产业、房企、房贷、金融机构的稳定,防止房地产企业的风险蔓延。

特别是2017年317新政以来,房价开始有所回落。部分在317之前买房,贷款的个人房产投资客户,亏损已经达到50%,类似于燕郊,廊坊,大厂等地房价已经腰斩,断供人群正在逐渐增多。

风险似乎离整个房地产市场越来越近了。

二、银行的信贷风险与房地产行业的关系紧密到了什么程度?

究竟为银行和房地产业的的关系亲密到了什么程度?我们一起来梳理下银行贷款流向房地产业的整个过程。

商业银行对房地产行业的资金支持主要体现在两个方面,一是对居民购房的个人贷款支持;二是对房地产企业融资需求的支持。

而这两个渠道最后都流向了房企。

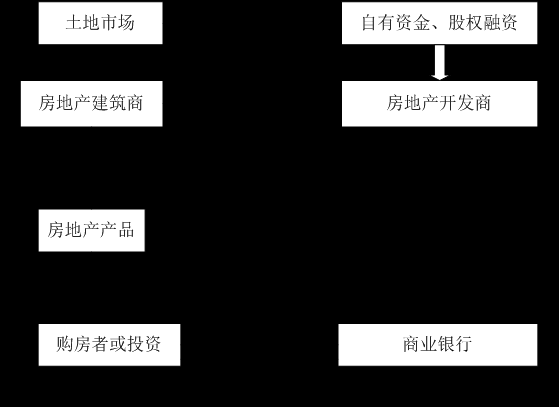

房地产行业获得商业银行贷款支持的资金链如图1所示。

图1 银行对房地产资金链支持

从房企角度来看:X达、X科等这些房企融资有两个用途,一是支付土地周转市场的低价款项(银监会等政策从2016年9月开始限制房企拿地融资),另一种是用于房地产建设项目中支付给建筑商的款项。

从购房者的角度来看:房奴们通过银行按揭贷款购房,未来归还交付银行贷款和利息,形成一个循环的周期。整个循环周期的资金链运转都是依靠商业银行的房地产贷款,其利息收入也来源于其中。

在这生生不息的周期中,房地产业和银行业二者实现了共赢。

房企、房奴、银行被“贷款”这事儿给亲密地绑定在了一起。

从整个房地产业发展的历程来看,商业银行房地产信贷对房地产市场供给和需求起到了推动作用。

我国房地产贷款与房地产价格在2005至2017年均以每年10%左右的速度增长,说明房地产贷款对房地产销售价格存在着某种程度上的支撑。

1.银行房地产信贷支持房企的开发供给

房地产市场开发资金来源有很多种,主要包括国内银行贷款、外商投资、自筹资金以及其他资金,外商投资仅占3%。

自筹资金部分中有50%的房地产销售收入(购房者向银行申请的按揭)来自银行,因此房地产企业31%-33%之间的资金都是通过银行介入的,房地产开发商的银行贷款在自筹资金中占50%。

其他资金中占比最大的是购房者从银行申请的定金和预付款(购房抵押贷款),所占比重为60%。

因此,房地产开发资金中银行信贷资金占比重为64.8%(银监会统计部《中国房地产资金来源情况分析报告》)。

2.银行房地产信贷满足房地产市场的需求

商业银行不仅给予房地产开发商资金支持,在销售中也对购房者给予按揭贷款支持。居民购房贷款余额和商品房销售额从2004-2017年,两者的增长速度一致并保持在20%左右。

综上所述,银行的房地产信贷对房地产行业的发展起到至关重要的作用。银行在为房地产开发商提供贷款保证房地产企业供给良好的同时,还为房地产销售市场提供按揭贷款与购房资金,使整个房地产市场得以正常运营。

三、宏观审慎政策如何防控房地产金融的风险?

房地产企业融资渠道包括银行、信托、券商等多个领域,还有各种影子银行、地下钱庄。

中国人民银行上海总部于 2016 年 6 月率先在全国推出“房地产金融宏观审慎管理框架”, 探索实施房地产金融宏观审慎管理。中国人民银行开始加强房地产金融调控,支持房地产行业供给侧结构性改革。

究竟房地产行业如何与防控金融风险,并加强宏观审慎管理?

现代人买房子不可能不使用贷款,国家为了活跃房地产市场,提倡向银行借款买房,并加大住房抵押贷款发放力度,出台了诸多刺激政策。

但为防止出现美国次贷危机的情况。

随着房地产长效机制的进一步建立、居民收入的提高,用抵押贷款的方式去买房的行为也在增长,国家自然就把关注重点逐渐放在了首付比约束上,借以控制房价。

主要可以采用如下对策落实房地产行业的宏观审慎政策:

(一)对居民贷款继续采用以下策略——

1、继续落实差异化的地区首付比例。

北上广深等地属于过热区域,我国房地产市场的首付比例在国家宏观统一制定的基础上也应根据地区差异相应的调整,既可以满足消费者的购房需求又可以控制投机分子的信贷风险。在房价泡沫大、房价过于虚高的区域,可以在合理范围内调高首付比例,控制贷款杠杆风险。

2、继续根据购房性质进行不同的首付比约束

首先要通过信息登记、统计的方式核实购房者和家人名下现有房屋的数量,对于首次购买房屋的居民,可以将其认定为房屋刚需购买者。

对刚需购买和投资者进行不同首付比例控制。

3、继续根据贷款人的收入差别,严格审核贷款者的收入和支出比例,对有收入和还款能力的人,为了保证还款人的日常基本开销,保障社会安定水平,每月还款额也应小于 50%,对于没有收入或未成年的居民购房,首付比可以提高,以此来保证还款的持续可靠性和银行的风险保障。

(二)对银行的涉及房地产行业贷款采用以下策略——

银行需要严格遵守动态拨备制度有效控制杠杆率。

银行循环放贷将会扩大涉及房地产行业的贷款风险,产生杠杆效应:主要表现为,杠杆率越高,房地产价格的波动也会随之越来越大,价与量齐升的局面也就越有可能出现。我国一、二、三线城市的房地产价格波动都表现出了杠杆效应,一线城市与二线城市的杠杆率平均都比较高。

一线城市是因为房地产开发商的贷款比重最高所引发的高杠杆率,而二线城市主要由于个人消费者的个人贷款比例很高从而带来的高杠杆率。

由此可推测,提高首付比例和贷款利率都可能将导致二线城市的房价有所下调,杠杆率可以作为资本充足率的有效补充,抑制金融体系内系统性风险的加剧,有助于进一步实现宏观审慎监管的政策目标。

所以商业银行应该严格遵守房地产企业贷款的动态拨备制度,有效控制杠杆率。

总的来说,房地产行业的风险包括金融风险、政府债务风险和我国产业发展风险。这些都与宏观审慎监管紧密相联。

总之,保持房地产市场平稳有序运行是实现国民经济健康发展,防范系统性风险重要保障,房地产行业在资金借贷活动中占据着重要地位,产业链长,影响巨大,广泛。

国际货币基金组织(IMF)和国际清算银行(BIS)均提出要求各国成员依据本国国情建立房地产金融宏观审慎管理。相信,在2018年初的中国人民银行会议精神的指引下,我国房地产业将在宏观审慎政策的引领下更加稳定、快速、持续的发展。

(微信订阅号:李虹含,ID:yingtonghuo518,邮箱:)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号